Todas las claves sobre las comisiones bancarias

Última actualización: 03/11/2025

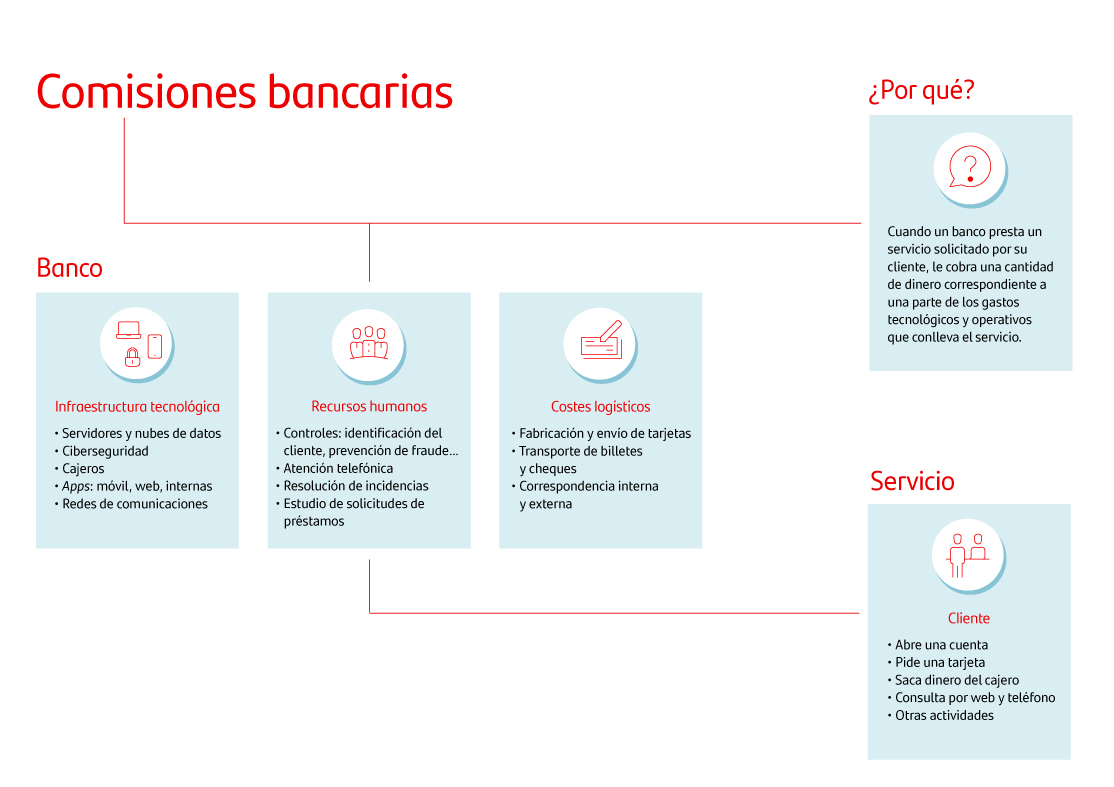

Una comisión bancaria es un concepto muy sencillo: se trata de la cantidad de dinero que pagamos a las entidades financieras por los servicios que nos prestan. ¿A cambio de qué? De renovar una tarjeta de crédito, de sacar dinero en el cajero o del mantenimiento de una cuenta bancaria, entre otros. Conoce todas las claves sobre cómo se pagan, con qué frecuencia, qué tipos hay y qué consejos podemos seguir para evitar sobrecostes.

¿Qué son las comisiones bancarias?

Una comisión bancaria es una cantidad de dinero que pagamos al banco a cambio de que nos preste o nos tramite uno o varios servicios, como pueden ser, por ejemplo, la concesión de una tarjeta de crédito, el envío de una transferencia, o un cambio de divisas. Se trata, por lo tanto, de los gastos derivados que supone cualquier tipo de transacción rutinaria que se produce entre el cliente y el propio banco.

¿Cómo se pagan las comisiones bancarias y con qué frecuencia?

El pago de las comisiones bancarias por parte de los clientes se puede llevar a cabo de diversas formas, y estas varían en función de la entidad, del servicio, del contrato firmado e, incluso, de la normativa legal del país en el que se lleva a cabo.

Por lo tanto, existen comisiones que se cobran de forma individual por un servicio puntual, como puede ser, por ejemplo, una transferencia internacional: un tipo de transacción sobre la que puedes aprender mucho más con estos consejos que nos facilita Santander Consumer España. En este caso, se suele abonar una cantidad en concepto de comisión, que puede ser fija o proporcional, y que supone el pago de los servicios que tiene que realizar la entidad bancaria para llevar el dinero de un país a otro y hacer el cambio de divisa, si corresponde.

Por otro lado, existen comisiones en forma de tarifa plana, es decir, un sistema de pago en el que todas ellas se cobran de forma conjunta bajo un solo cobro.

Como usuario de servicios y productos bancarios, es importante saber que las comisiones son establecidas de forma libre por las entidades bancarias, y que solo algunas de ellas están delimitadas por la normativa y las autoridades nacionales. Por ejemplo, sí existen normas en algunos países para la comisión de la cancelación o amortización de un crédito al consumo o de un préstamo hipotecario, pero se trata de un hecho estipulado en el marco legal de cada geografía. En este sentido, las comisiones suelen están supervisadas por las autoridades competentes de la nación.

Por normativa, las entidades financieras pueden modificar de forma unilateral las comisiones en base al contrato del producto pero, al mismo tiempo, tienen la obligación de notificarlo previamente al cliente. Aunque esta obligación de preaviso es igual en muchas geografías, lo que sí varía, según el país, es el tiempo de notificación necesario para ello, pero en todos los casos puede existir una modificación de la comisión y un preaviso.

Las entidades también tienen la obligación de poner a disposición de los usuarios información detallada de las comisiones que conlleva cada servicio prestado y esta, además, debe estar disponible en todos los establecimientos, en las páginas web y en las entidades públicas pertinentes. Al mismo tiempo, como usuario es importante estar informado en todo momento de las condiciones de los productos contratados, pues se trata de un aspecto fundamental en los hábitos de salud financiera del día a día.

Tipos de comisiones bancarias

Existen diversos tipos de comisiones bancarias. A continuación, se detallan algunas de las más comunes entre los usuarios de las entidades:

- Hay ciertas comisiones que debemos abonar a cambio del mantenimiento que nuestra entidad hace de las tarjetas que hemos contratado con ellos. No siempre es así, y en algunas ocasiones, se empiezan a pagar tras un periodo promocional. Por ello, es importante prestar atención a todas las condiciones del contrato a la hora de obtener una tarjeta de crédito.

- Hay ocasiones en las que debemos abonar una comisión por retirar dinero en efectivo en un cajero automático porque este no pertenece a nuestra entidad. Finanzas para Mortales cuenta más detalles sobre las comisiones en cajeros automáticos en este contenido.

- Las entidades pueden cobrar comisiones bancarias por realizar una transferencia de dinero de una entidad a otra o al cobrar un cheque.

- Si la cuenta de un cliente se queda en saldo negativo, el banco puede cobrar comisiones. El importe puede variar en función de la entidad y suele estar compuesto por una parte fija y una variable, que se delimita en función de la cantidad de dinero que haya quedado al descubierto.

- A la hora de realizar cambios de divisas en efectivo, la entidad puede cobrarnos una comisión. Lo mismo ocurre al pagar con nuestra tarjeta de crédito en moneda extranjera.

Consejos para evitar sobrecostes en las comisiones bancarias

Con el fin de evitar pagar más comisiones bancarias de las que nos corresponden, es importante tener en cuenta los siguientes consejos:

- En caso de tener varias cuentas bancarias abiertas del mismo tipo es conveniente unificarlas todas en una para eliminar posibles gastos duplicados de mantenimiento. Puedes seguir estos consejos de Finanzas para Mortales.

- Mantener un saldo alto en la cuenta bancaria puede dar pie a negociar unas mejores condiciones.

- Hacer gestiones mediante la banca online puede suponer una reducción en el pago de comisiones.

- Evitar usar cajeros automáticos que no pertenezcan a la red de nuestra propia entidad bancaria.

- Estar vinculados mediante la domiciliación de recibos o de la nómina contribuye a obtener unas mejores condiciones bancarias por parte del cliente.

- Estar al tanto y leer con frecuencia todas las comunicaciones del banco contratado.

¿Cuál es la diferencia entre una comisión y un gasto bancario?

Mientras que las comisiones bancarias se pueden definir como el precio que los bancos aplican a la oferta de servicios de los que disponen, los gastos bancarios son los costes que la propia entidad acarrea para poder llevar a cabo las operaciones necesarias para proveer de dicho servicio al cliente. Es decir, los gastos son las cuantías económicas que la entidad debe abonar a terceros para poder realizar transacciones para el propio cliente como pueden ser, por ejemplo, los gastos de portes o los gastos por tasación.